¿Te vas a meter en una hipoteca? Esto es lo que debes saber antes de firmar

Puede ser tu decisión financiera más importante, por lo que debes fijarte en los detalles

IRATXE BERNAL

Sábado, 9 de abril 2022, 18:59

Es el piso y es el momento. Por fin estás en disposición de firmar tu primera hipoteca, un momento tan ilusionante como comprometido. ¿Por dónde empezar? Pues teniendo muy claras dos cosas: que la entidad financiera tiene la obligación de aclararte cualquier duda y tú, la de comparar. Date un garbeo por las páginas web de los bancos y usa sus simuladores, pero visita también sus sucursales porque lo que publican en Internet es su oferta genérica y hay margen para negociar. No es como comprar en un zoco, pero siempre hay algo que regatear si sabes dónde rascar.

¿Eres solvente?

Evidentemente, el banco presta dinero a quien cree capaz de devolvérselo con intereses, de modo que pondrá nota a tu solvencia. Lo hará a partir de tus condiciones laborales (nómina, tipo de contrato, cargo y antigüedad) e historial en Cirbe, la base de datos del Banco de España donde averiguará si tienes o has tenido otros créditos, si eres cumplidor y qué parte de tu sueldo se llevan esos préstamos. Así, sabiendo cuánto pides, calcularán si tu nivel de endeudamiento tras la firma de la hipoteca estará por debajo del 30% o 35% de tus ingresos, el umbral que no les gusta superar.

También mirarán si tienes unos ahorros plausibles para tu situación y edad. Primero porque siempre parece más fiable quien se administra bien, pero además porque, aunque hoy algunos bancos ofrecen el 90% a los jóvenes, el otro umbral que no quieren pasar es el del 80% del valor de tasación del piso. Ese suele ser el máximo que prestan, así que si tienes el otro 20% e incluso un 30% que cubra los gastos asociados a la compra, mejor.

Supuesto

-

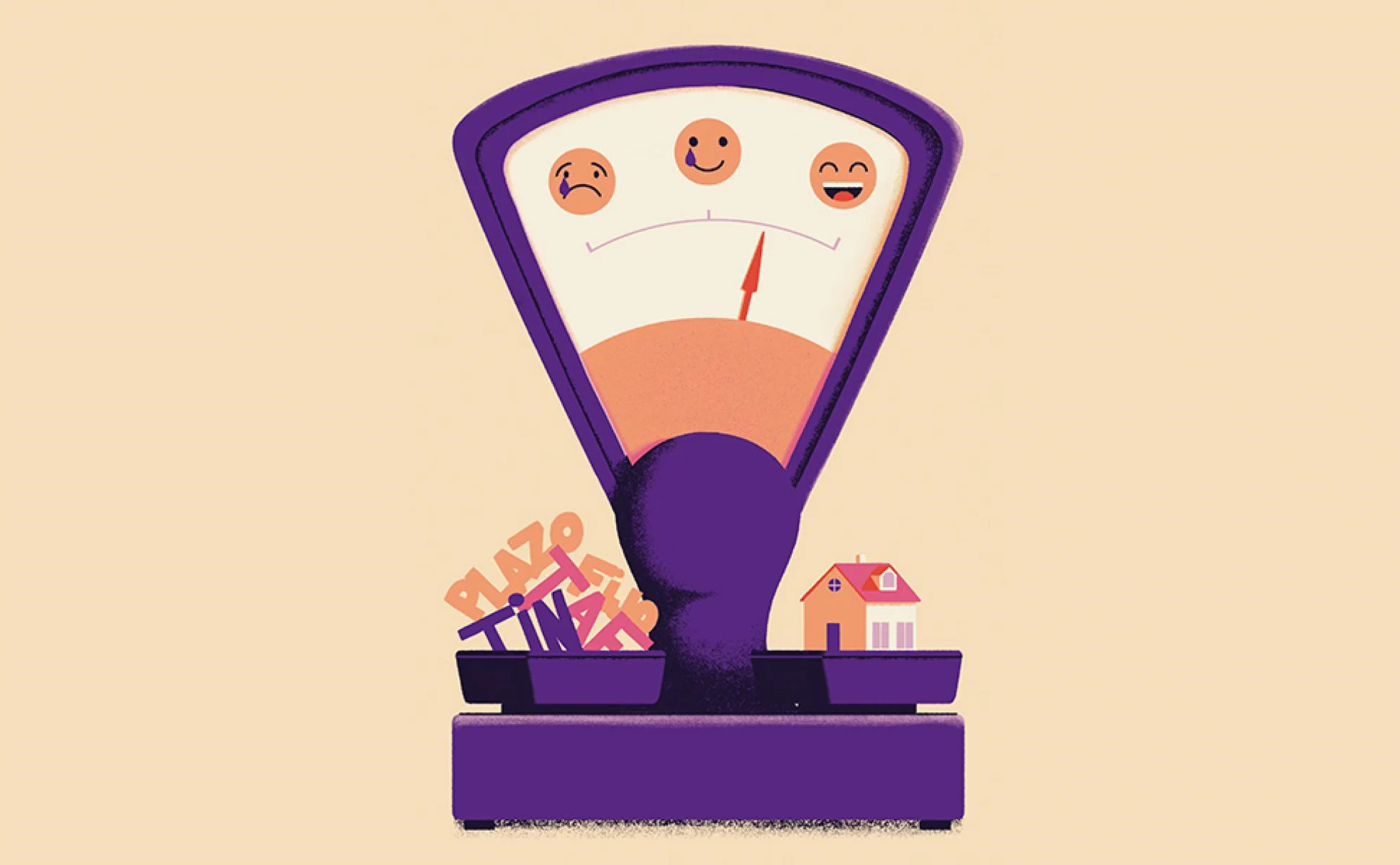

10 años: Si intentamos pagar en diez años la que según el INE es la hipoteca media a interés fijo firmada en enero (141.427 euros prestados al 2,69%) tendríamos que afrontar una cuota mensual de 1.345 euros y al final habríamos abonado 20.031 euros en intereses.

-

15 años: Alargar cinco años el préstamo abarataría las cuotas en 390 euros (pagaríamos 955), pero encarecería el coste de la financiación en 10.500. Pagaríamos 30.600 euros.

-

20 años: Otros cinco años bajarían las cuotas a los 762 euros (193 menos) y elevarían los intereses hasta casi los 41.600 (casi 11.000 más).

-

25 años: Tendríamos cuotas de 648 euros e intereses totales de 53.000 euros.

-

30 años: Llegar a los 30 años deja las cuotas en 572 euros (76 menos que con 25 años), pero eleva los intereses en 11.800 euros, casi hasta los 65.000. Se puede apreciar que la rebaja de las cuotas al incrementar el plazo no es tan significativa como la escalada de los intereses.

¿Necesitas un aval?

Si no somos el cliente ideal y, por ejemplo, tenemos una capacidad de endeudamiento adecuada pero sin estabilidad laboral o el porcentaje de nuestros ingresos 'hipotecados' roza el límite de lo recomendado, el banco puede pedir que un avalista responda por nosotros con su patrimonio. Antes de comprometer a nadie –y hacer que le incluyan en el Cirbe e incluso deje el aval como legado a sus herederos– debemos plantearnos si el esfuerzo que supondrá estar al día en los pagos es acorde a nuestra capacidad económica. Igual ese piso no es 'el piso' o este no es el momento.

También hay que tener en cuenta que estas garantías de cobro pueden ser parciales, por solo un porcentaje de la deuda. Cuando se paga esa parte, el aval desaparece. Esto abre la posibilidad de utilizar como tal, por ejemplo, un paquete acciones o que seamos nosotros mismos quienes aportemos esa garantía.

¿Qué otros gastos van asociados a la hipoteca?

Desde 2019, con la nueva ley hipotecaria, todos los gastos derivados de la firma corren por cuenta de la entidad financiera excepto los de tasación. Con respecto a las copias autorizadas de la escritura del préstamo –las reproducciones del documento–, las pagará quien las solicite, aunque la notaría nos entregará o remitirá telemáticamente y sin coste una copia simple. Otro tanto hará el Registro de la Propiedad con la inscripción de la hipoteca.

Sin embargo, como son gastos inherentes a la compraventa y no a la constitución de la hipoteca, el Impuesto sobre Transmisiones Patrimoniales en el caso de la vivienda usada o el IVA en el de la nueva los tiene que pagar el prestatario. Por otra parte, también debes tener en cuenta que algunos bancos cobran una comisión de apertura que se suele establecer como un porcentaje sobre el importe del préstamo, las entidades pueden fijarla libremente y se paga de una vez antes de empezar a abonar las cuotas mensuales.

141.427 euros es el importe medio de las 36.185 hipotecas sobre viviendas que, según el Instituto Nacional de Estadística, se constituyeron en enero

24 años es el plazo medio de amortización

2,54% es el interés medio. El de las hipotecas a interés variable (el 29,6% de las firmadas) es del 2,21%, mientras que el de las constituidas a tipo fijo (el 70,4%) sube al 2,69%

¿Cuánto debes pedir y con qué plazo de amortización?

Que te presten el 80% del valor de tasación y te ofrezcan hasta 30 años para pagarlo no quiere decir que debas pedirlo. Echa tus cuentas y ajusta el préstamo a lo que necesites, lo que quizá te permita acortar el plazo de amortización. Eso es importante porque la cuota mensual será más baja cuanto más largo sea este plazo, lo que puede ser muy atractivo si vamos justitos y si tenemos el presupuesto doméstico mensual ajustado.

Lo malo es que, cuanto más lo alarguemos, mayor será la cantidad total que habremos pagado como intereses. ¿Por qué? Pues porque estos se aplican siempre a la cantidad que aún se debe y porque en el método de amortización francés –el más empleado en España–, aunque siempre pagues lo mismo, las cuotas en realidad nunca son iguales. Cada una de ellas es la suma de dos elementos –capital prestado e intereses–, que mes a mes van variando su peso en el total; en la composición de las primeras hay más intereses que capital, mientras en las últimas ocurre lo contrario, así el banco se asegura de cobrar sus réditos. Por otra parte, si tu hipoteca tiene un interés variable, a más plazo, mayor la probabilidad de que suban los tipos.

De modo que, sabiendo dónde están nuestros límites, no está de más pedir al banco (o realizarlas en Internet con un simulador) distintas tablas de amortización que nos permitan calcular en qué plazo podemos encontrar el equilibrio entre una reducción significativa de las cuotas y el encarecimiento del coste total.

¿Con o sin bonificaciones?

Son las rebajas en el tipo de interés que algunos bancos ofrecen a los clientes con mayor vinculación. Es decir, si junto a la hipoteca contratan otros productos –los más frecuentes son un plan de pensiones y los seguros de hogar y vida– o domicilian nómina y recibos. Hay que ver el coste de cada uno porque puede que el abaratamiento de las cuotas no compense. Al fin y al cabo, el banco trata de suplir lo que deja de percibir en intereses hipotecarios y, de paso, dificulta que cambiemos de entidad.

Por cierto, lo único que estamos obligados a contratar es un seguro de hogar que cubra los daños que pueda causar un incendio sin incluir el valor de los bienes no asegurados, pero eso no quiere decir que debamos contratarlo con la entidad en la que firmemos la hipoteca y, de ser así, tampoco nos pueden exigir que lo mantengamos mientras esté vivo el préstamo.

¿Siempre es bueno amortizar?

Imagina que tienes un dinerillo extra que puedes meter a la hipoteca. Lo normal es calcular si nos sale más a cuenta restar cuota o acortar el calendario previsto de amortización y así ahorrar intereses a la larga. Si nuestra situación es holgada, si no vamos achuchados con los pagos, es más atractivo reducir el plazo porque eso nos permitirá exprimir mejor las posibles desgravaciones fiscales al acercarnos más a los máximos establecidos. Lo que nos perdona Hacienda será más que los nulos intereses que ofrecen las cuentas remuneradas o los depósitos.

La jugada nos saldría mejor si los tipos fueran altos, pero también mientras el interés del préstamo sea superior a la posible rentabilidad de otra inversión. De modo que, si tenemos opción, cuanto antes hagamos esa amortización, mejor. Recuerda que en las primeras cuotas es donde está el grueso de los intereses.

Índices de referencia

Lo primero que hay que escoger es el índice de referencia de la hipoteca. En España, el más habitual es el euríbor, que es la media de las tasas a las que los bancos se prestan dinero entre sí a un plazo determinado, generalmente a un año. También es frecuente el IRPH, el tipo medio al que las entidades colocan sus hipotecas a más de 3 años. Sin embargo, su falta de transparencia y posible interpretación abusiva ha llevado varias hipotecas a los tribunales, donde aún no hay una jurisprudencia clara.

Diferencial, TIN, TAE y comisiones

El diferencial es el porcentaje fijo que cada banco añade como remuneración al índice de referencia. Esa suma queda representada en el Tipo de Interés Nominal (TIN), que es el interés pactado sin tener en cuenta ningún gasto asociado. En cambio, la Tasa Anual Equivalente (TAE), que es en la que debemos fijarnos, está compuesta por muchas variables, entre ellas el propio TIN, posibles comisiones y gastos propios de la operación. Cada entidad decide las comisiones que aplica sobre el importe total de la hipoteca. Las más habituales son las de apertura, que se paga al inicio; por amortización anticipada o cancelación total, que compensa al banco por los intereses no cobrados si decidimos adelantar el pago de todo o parte del capital pendiente de amortizar; por subrogación, si queremos llevarnos la hipoteca a otra entidad; y por novación, si el banco y el cliente acuerdan modificar alguna cláusula de la escritura.

¿Interés fijo o variable?

No hay una respuesta válida para todos. La guerra podría retrasar los planes del BCE para encarecer el dinero, pero nadie sabe hasta cuándo se mantendrán los tipos de interés bajos y la hipoteca es un compromiso a largo plazo. De modo que no te fijes solo en lo que marcan ahora; ten en cuenta tu situación personal, ingresos, perspectivas y tolerancia a la incertidumbre. Antes de firmar, haz cálculos con unos valores más altos que los actuales para evaluar tu situación si, por ejemplo, llegaran al 4% previo a la crisis de 2008. Como norma general, dado que en primera instancia el interés fijo es más alto, se recomienda cuando creemos que podremos levantar la hipoteca en 10 ó 15 años.

¿Tienes una suscripción? Inicia sesión